Cách thức hoạt động của các “Vòng gọi vốn Series A, B, C”

Một công ty khởi nghiệp với một ý tưởng kinh doanh tuyệt vời đang hướng tới mục tiêu đưa các hoạt động của mình đi vào vận hành trôi chảy. Từ những khởi đầu khiêm tốn, công ty đã chứng minh được giá trị mô hình và sản phẩm của mình, phát triển vững vàng nhờ vào lòng hảo tâm của bạn bè, gia đình và nguồn tài chính của chính những người sáng lập.

Theo thời gian, cơ sở khách hàng của startup đó bắt đầu phát triển và doanh nghiệp bắt đầu mở rộng hoạt động và mục tiêu của mình. Chẳng bao lâu, công ty đã vượt các đối thủ để được đánh giá cao, vươn tới cơ hội mở rộng trong tương lai bao gồm văn phòng mới, tăng nhân viên và thậm chí là phát hành cổ phiếu lần đầu ra công chúng (IPO).

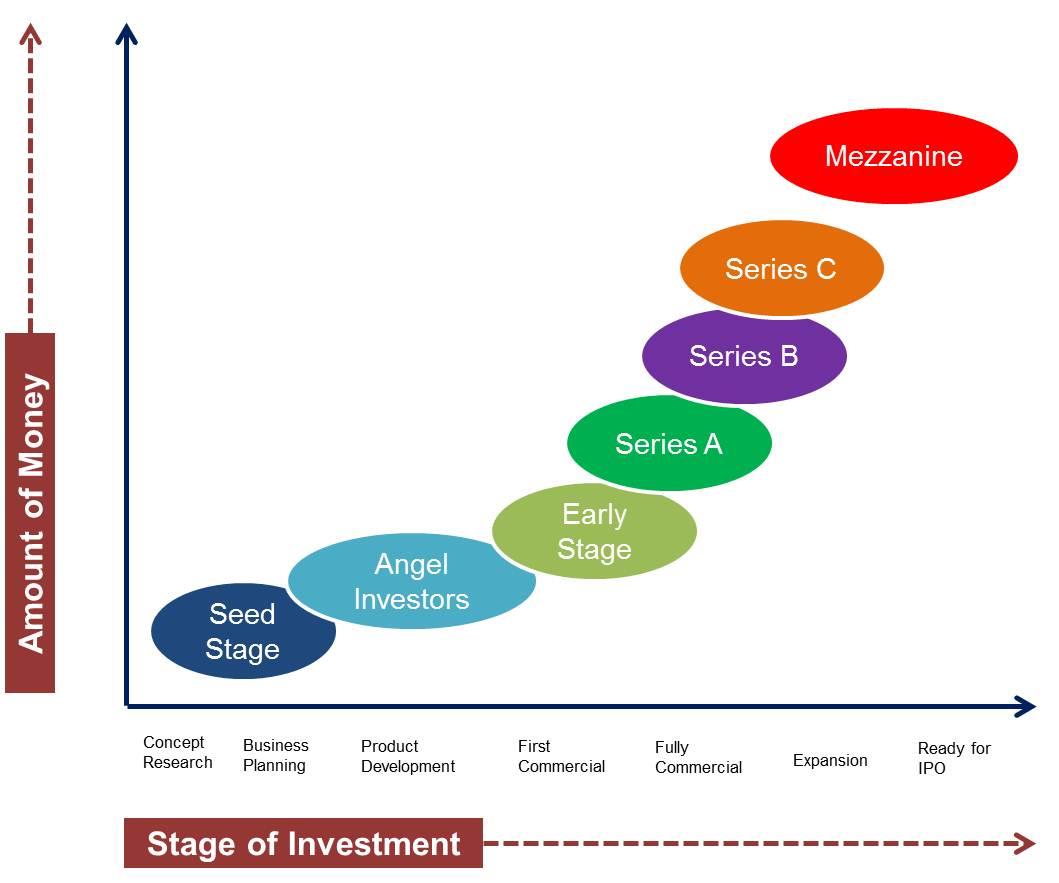

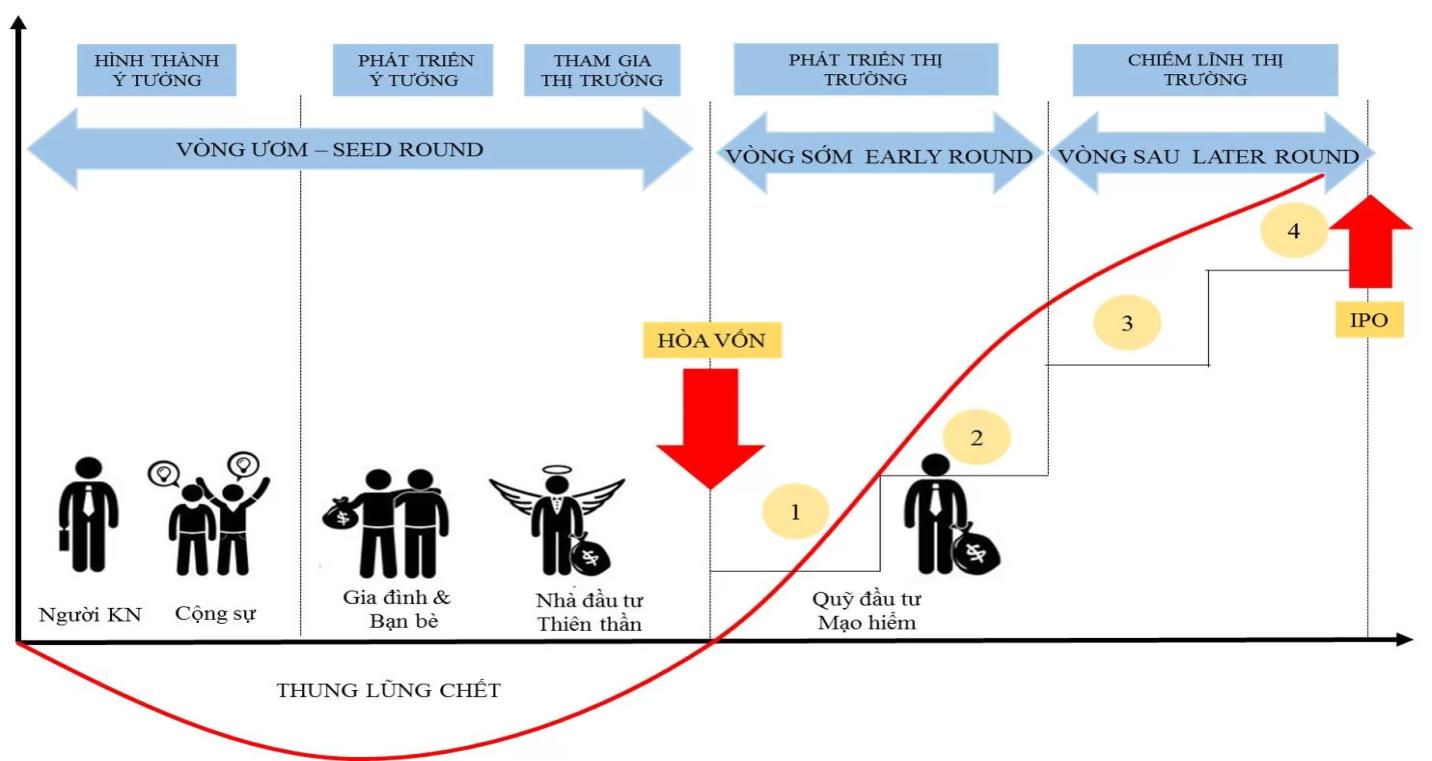

Thông thường, những giai đoạn đầu của hoạt động kinh doanh được nêu chi tiết ở trên sẽ diễn ra tuần tự như vậy. Trong khi có rất ít các công ty may mắn phát triển theo mô hình được mô tả ở trên (với ít hoặc không có sự trợ giúp từ "bên ngoài"), thì phần lớn các công ty khởi nghiệp thành công đều cố gắng thực hiện nhiều nỗ lực để huy động vốn thông qua các vòng gọi vốn bên ngoài. Các vòng tài trợ này mang lại cho các nhà đầu tư bên ngoài cơ hội đầu tư tiền mặt vào một công ty đang phát triển để đổi lấy vốn chủ sở hữu hoặc quyền sở hữu một phần công ty đó. Khi thảo luận về các vòng tài trợ Series A, Series B và Series C, các thuật ngữ này đề cập đến quá trình phát triển doanh nghiệp thông qua đầu tư bên ngoài.

Thông thường, những giai đoạn đầu của hoạt động kinh doanh được nêu chi tiết ở trên sẽ diễn ra tuần tự như vậy. Trong khi có rất ít các công ty may mắn phát triển theo mô hình được mô tả ở trên (với ít hoặc không có sự trợ giúp từ "bên ngoài"), thì phần lớn các công ty khởi nghiệp thành công đều cố gắng thực hiện nhiều nỗ lực để huy động vốn thông qua các vòng gọi vốn bên ngoài. Các vòng tài trợ này mang lại cho các nhà đầu tư bên ngoài cơ hội đầu tư tiền mặt vào một công ty đang phát triển để đổi lấy vốn chủ sở hữu hoặc quyền sở hữu một phần công ty đó. Khi thảo luận về các vòng tài trợ Series A, Series B và Series C, các thuật ngữ này đề cập đến quá trình phát triển doanh nghiệp thông qua đầu tư bên ngoài.

Có các loại vòng gọi vốn khác nhau dành cho các công ty khởi nghiệp, tùy thuộc vào ngành và mức độ quan tâm của các nhà đầu tư tiềm năng. Không có gì lạ khi các công ty khởi nghiệp tham gia vào những vòng tài trợ "hạt giống" hoặc tài trợ của nhà đầu tư thiên thần ngay từ đầu. Tiếp theo, các vòng tài trợ này có thể được nối tiếp bởi các vòng tài trợ Series A, B và C, cũng như các nỗ lực bổ sung để tìm kiếm vốn khác. Vòng A, B và C là những thành phần cần thiết cho một doanh nghiệp quyết định tự thân vận động, hay chỉ sống sót nhờ lòng hảo tâm của bạn bè, gia đình và túi tiền của họ.

Có các loại vòng gọi vốn khác nhau dành cho các công ty khởi nghiệp, tùy thuộc vào ngành và mức độ quan tâm của các nhà đầu tư tiềm năng. Không có gì lạ khi các công ty khởi nghiệp tham gia vào những vòng tài trợ "hạt giống" hoặc tài trợ của nhà đầu tư thiên thần ngay từ đầu. Tiếp theo, các vòng tài trợ này có thể được nối tiếp bởi các vòng tài trợ Series A, B và C, cũng như các nỗ lực bổ sung để tìm kiếm vốn khác. Vòng A, B và C là những thành phần cần thiết cho một doanh nghiệp quyết định tự thân vận động, hay chỉ sống sót nhờ lòng hảo tâm của bạn bè, gia đình và túi tiền của họ.Dưới đây, chúng ta sẽ xem xét kỹ hơn các vòng tài trợ này là gì, cách chúng hoạt động và điều gì làm chúng trở nên khác biệt với nhau. Con đường cho mỗi công ty khởi nghiệp có phần khác nhau, cũng như dòng thời gian để huy động vốn. Nhiều doanh nghiệp dành hàng tháng hoặc thậm chí hàng năm để tìm kiếm nguồn vốn, trong khi những doanh nghiệp khác (đặc biệt là những doanh nghiệp có ý tưởng được coi là thực sự mang tính cách mạng hoặc những doanh nghiệp gắn liền với những cá nhân có thành công đã được chứng minh) có thể bỏ qua một số vòng tài trợ và chuyển qua quá trình vốn xây dựng nhanh chóng hơn.

Một khi phân biệt được các vòng này, sẽ giúp phân tích dễ dàng hơn các tiêu đề liên quan đến thế giới khởi nghiệp và đầu tư bằng cách nắm được chính xác của một vòng gọi vốn có ý nghĩa như thế nào đối với triển vọng và hướng đi của một công ty. Các vòng gọi vốn Series A, B và C chỉ đơn thuần là những bước đệm trong quá trình biến một ý tưởng tuyệt vời thành một công ty toàn cầu mang tính cách mạng, đã chín muồi để IPO.

Cách thức hoạt động của gọi vốn

Trước khi khám phá cách thức hoạt động của một vòng tài trợ, cần phải xác định những người tham gia khác nhau. Đầu tiên, những cá nhân hy vọng giành được tài trợ cho công ty của họ. Khi doanh nghiệp ngày càng trưởng thành, nó có xu hướng thăng tiến qua các vòng tài trợ. Thông thường một công ty bắt đầu với vòng hạt giống và tiếp tục với vòng tài trợ A, B và sau đó là C

Bên đầu kia là những nhà đầu tư tiềm năng. Trong khi các nhà đầu tư mong muốn các doanh nghiệp thành công vì họ ủng hộ tinh thần kinh doanh và tin tưởng vào mục tiêu và căn nguyên của các doanh nghiệp đó, thì họ cũng hy vọng thu được điều gì đó từ khoản đầu tư của mình.

Vì lý do này, gần như tất cả các khoản đầu tư được thực hiện trong một giai đoạn huy động vốn được sắp xếp sao cho nhà đầu tư hoặc công ty đầu tư giữ lại một phần quyền sở hữu của công ty. Nếu công ty phát triển và thu được lợi nhuận, nhà đầu tư sẽ được thưởng tương xứng với khoản đầu tư đã bỏ ra.

Trước khi bất kỳ vòng gọi vốn nào bắt đầu, các nhà phân tích thực hiện việc định giá công ty. Việc định giá được xuất phát từ nhiều yếu tố khác nhau, bao gồm quản lý, hồ sơ theo dõi đã được chứng minh, quy mô thị trường và rủi ro.

Một trong những điểm khác biệt chính giữa các vòng tài trợ là liên quan đến việc định giá doanh nghiệp, cũng như mức độ trưởng thành và triển vọng tăng trưởng của nó. Đổi lại, những yếu tố này tác động đến các loại hình nhà đầu tư có khả năng tham gia và lý do tại sao công ty có thể tìm kiếm nguồn vốn mới.

Tài trợ tiền hạt giống (Pre-Seed)

Giai đoạn sớm nhất của việc cấp vốn cho một công ty mới trong quá trình này sớm đến mức nó thường không được bao gồm trong các vòng cấp vốn. Được gọi là tài trợ "tiền hạt giống", giai đoạn này thường đề cập đến thời gian mà những người sáng lập công ty lần đầu tiên bắt đầu hoạt động của họ. Những nhà tài trợ "tiền hạt giống" phổ biến nhất là bản thân những người sáng lập, cũng như bạn bè thân thiết, những người ủng hộ và gia đình. Tùy thuộc vào tính chất của công ty và chi phí ban đầu được thiết lập để phát triển ý tưởng kinh doanh, giai đoạn cấp vốn này có thể diễn ra rất nhanh hoặc có thể mất nhiều thời gian. Cũng có khả năng các nhà đầu tư ở giai đoạn này không đầu tư để đổi lấy vốn cổ phần trong công ty. Trong hầu hết các trường hợp, các nhà đầu tư trong tình huống tài trợ tiền hạt giống là những người sáng lập công ty.

Vì lý do này, gần như tất cả các khoản đầu tư được thực hiện trong một giai đoạn huy động vốn được sắp xếp sao cho nhà đầu tư hoặc công ty đầu tư giữ lại một phần quyền sở hữu của công ty. Nếu công ty phát triển và thu được lợi nhuận, nhà đầu tư sẽ được thưởng tương xứng với khoản đầu tư đã bỏ ra.

Trước khi bất kỳ vòng gọi vốn nào bắt đầu, các nhà phân tích thực hiện việc định giá công ty. Việc định giá được xuất phát từ nhiều yếu tố khác nhau, bao gồm quản lý, hồ sơ theo dõi đã được chứng minh, quy mô thị trường và rủi ro.

Một trong những điểm khác biệt chính giữa các vòng tài trợ là liên quan đến việc định giá doanh nghiệp, cũng như mức độ trưởng thành và triển vọng tăng trưởng của nó. Đổi lại, những yếu tố này tác động đến các loại hình nhà đầu tư có khả năng tham gia và lý do tại sao công ty có thể tìm kiếm nguồn vốn mới.

Tài trợ tiền hạt giống (Pre-Seed)

Giai đoạn sớm nhất của việc cấp vốn cho một công ty mới trong quá trình này sớm đến mức nó thường không được bao gồm trong các vòng cấp vốn. Được gọi là tài trợ "tiền hạt giống", giai đoạn này thường đề cập đến thời gian mà những người sáng lập công ty lần đầu tiên bắt đầu hoạt động của họ. Những nhà tài trợ "tiền hạt giống" phổ biến nhất là bản thân những người sáng lập, cũng như bạn bè thân thiết, những người ủng hộ và gia đình. Tùy thuộc vào tính chất của công ty và chi phí ban đầu được thiết lập để phát triển ý tưởng kinh doanh, giai đoạn cấp vốn này có thể diễn ra rất nhanh hoặc có thể mất nhiều thời gian. Cũng có khả năng các nhà đầu tư ở giai đoạn này không đầu tư để đổi lấy vốn cổ phần trong công ty. Trong hầu hết các trường hợp, các nhà đầu tư trong tình huống tài trợ tiền hạt giống là những người sáng lập công ty.

Tài trợ hạt giống

Tài trợ hạt giống là giai đoạn huy động vốn cổ phần chính thức đầu tiên. Nó thường đại diện cho khoản tiền chính thức đầu tiên mà một hoạt động kinh doanh hoặc doanh nghiệp huy động được. Một số công ty không bao giờ mở rộng tài trợ hạt giống sang các vòng Series A hoặc xa hơn.

Bạn có thể coi tài trợ "hạt giống" giống với một phần của công việc việc trồng cây. Sự hỗ trợ tài chính sớm này chính là "hạt giống" lý tưởng giúp phát triển doanh nghiệp. Với đủ doanh thu và chiến lược kinh doanh thành công, cũng như sự kiên trì và cống hiến của các nhà đầu tư, hy vọng cuối cùng công ty sẽ phát triển được thành một "cái cây". Tài trợ hạt giống giúp một công ty có nguồn tài chính cho những bước đầu tiên của mình, bao gồm những bước như nghiên cứu thị trường và phát triển sản phẩm. Với tài trợ của hạt giống, một công ty sẽ được hỗ trợ trong việc xác định sản phẩm cuối cùng của họ sẽ là gì và nhân khẩu học mục tiêu của họ là ai. Tài trợ hạt giống được sử dụng để thuê một nhóm sáng lập hoàn thành các nhiệm vụ này.

Có rất nhiều nhà đầu tư tiềm năng trong giai đoạn tài trợ hạt giống: người sáng lập, bạn bè, gia đình, vườn ươm, công ty đầu tư mạo hiểm và hơn thế nữa. Một trong những kiểu nhà đầu tư phổ biến nhất khi tham gia tài trợ hạt giống là "nhà đầu tư thiên thần". Các nhà đầu tư thiên thần có xu hướng đánh giá cao các dự án mạo hiểm hơn (chẳng hạn như các công ty khởi nghiệp có ít thành tích đã được chứng minh cho đến nay) và mong đợi cổ phần trong công ty để đổi lấy khoản đầu tư của họ.

Tài trợ hạt giống là giai đoạn huy động vốn cổ phần chính thức đầu tiên. Nó thường đại diện cho khoản tiền chính thức đầu tiên mà một hoạt động kinh doanh hoặc doanh nghiệp huy động được. Một số công ty không bao giờ mở rộng tài trợ hạt giống sang các vòng Series A hoặc xa hơn.

Bạn có thể coi tài trợ "hạt giống" giống với một phần của công việc việc trồng cây. Sự hỗ trợ tài chính sớm này chính là "hạt giống" lý tưởng giúp phát triển doanh nghiệp. Với đủ doanh thu và chiến lược kinh doanh thành công, cũng như sự kiên trì và cống hiến của các nhà đầu tư, hy vọng cuối cùng công ty sẽ phát triển được thành một "cái cây". Tài trợ hạt giống giúp một công ty có nguồn tài chính cho những bước đầu tiên của mình, bao gồm những bước như nghiên cứu thị trường và phát triển sản phẩm. Với tài trợ của hạt giống, một công ty sẽ được hỗ trợ trong việc xác định sản phẩm cuối cùng của họ sẽ là gì và nhân khẩu học mục tiêu của họ là ai. Tài trợ hạt giống được sử dụng để thuê một nhóm sáng lập hoàn thành các nhiệm vụ này.

Có rất nhiều nhà đầu tư tiềm năng trong giai đoạn tài trợ hạt giống: người sáng lập, bạn bè, gia đình, vườn ươm, công ty đầu tư mạo hiểm và hơn thế nữa. Một trong những kiểu nhà đầu tư phổ biến nhất khi tham gia tài trợ hạt giống là "nhà đầu tư thiên thần". Các nhà đầu tư thiên thần có xu hướng đánh giá cao các dự án mạo hiểm hơn (chẳng hạn như các công ty khởi nghiệp có ít thành tích đã được chứng minh cho đến nay) và mong đợi cổ phần trong công ty để đổi lấy khoản đầu tư của họ.

Mặc dù các vòng tài trợ hạt giống khác nhau rất nhiều về số vốn chúng tạo ra cho một công ty mới, không có gì lạ khi các vòng này tạo ra các khoản tài trợ từ 10.000 đến 2 triệu USD cho một công ty khởi nghiệp. Đối với một số công ty khởi nghiệp, một vòng tài trợ hạt giống là đủ để những người sáng lập cảm thấy cần để đưa công ty của họ đến lên thành công; những công ty này có thể không bao giờ tham gia vào vòng gọi vốn Series A. Hầu hết các công ty huy động vốn tài trợ hạt giống được định giá trong khoảng từ 3 đến 6 triệu USD.

Vòng tài trợ Series A

Khi một doanh nghiệp đã phát triển hồ sơ theo dõi (cơ sở người dùng được thiết lập, số liệu doanh thu nhất quán hoặc một số chỉ báo hiệu suất chính khác), công ty đó có thể chọn tài trợ Series A để tối ưu hóa hơn nữa cơ sở người dùng và dịch vụ sản phẩm của mình. Có thể có cơ hội để mở rộng quy mô sản phẩm trên các thị trường khác nhau.

Vòng tài trợ Series A

Khi một doanh nghiệp đã phát triển hồ sơ theo dõi (cơ sở người dùng được thiết lập, số liệu doanh thu nhất quán hoặc một số chỉ báo hiệu suất chính khác), công ty đó có thể chọn tài trợ Series A để tối ưu hóa hơn nữa cơ sở người dùng và dịch vụ sản phẩm của mình. Có thể có cơ hội để mở rộng quy mô sản phẩm trên các thị trường khác nhau.

Trong vòng này, điều quan trọng là phải có kế hoạch phát triển một mô hình kinh doanh tạo ra lợi nhuận lâu dài. Thông thường, các công ty khởi nghiệp hạt giống có những ý tưởng tuyệt vời tạo ra một lượng đáng kể người dùng nhiệt tình, nhưng công ty không biết cách biến kinh doanh thành lợi nhuận như thế nào. Thông thường, các vòng Series A huy động được khoảng 2 đến 15 triệu USD, tuy nhiên, con số này đã tăng lên trung bình do định giá của ngành công nghệ cao, hay còn gọi là các kỳ lân. Vốn Series A trung bình tính đến năm 2020 là 15,6 triệu USD.

Trong tài trợ Series A, các nhà đầu tư không chỉ tìm kiếm những ý tưởng tuyệt vời. Thay vào đó, họ tìm kiếm những công ty có ý tưởng tuyệt vời cũng như chiến lược mạnh mẽ để biến ý tưởng đó thành một công việc kinh doanh thành công, hái ra tiền. Vì lý do này, các công ty trải qua các vòng tài trợ Series A thường được định giá lên tới 23 triệu USD.

Các nhà đầu tư tham gia vào vòng Series A đến từ các công ty đầu tư mạo hiểm truyền thống hơn. Các công ty đầu tư mạo hiểm nổi tiếng tham gia tài trợ Series A bao gồm Sequoia Capital, Benchmark Capital, Greylock và Accel Partners.

Ở giai đoạn này, các nhà đầu tư cũng thường tham gia vào một quy trình mang tính chính trị hơn. Việc một số công ty đầu tư mạo hiểm dẫn đầu nhóm là điều bình thường. Trên thực tế, một nhà đầu tư duy nhất có thể đóng vai trò như một "mỏ neo". Khi một công ty đã có được nhà đầu tư đầu tiên, thì việc thu hút thêm các nhà đầu tư cũng dễ dàng hơn. Các nhà đầu tư thiên thần cũng đầu tư vào giai đoạn này, nhưng họ có xu hướng ít ảnh hưởng hơn trong vòng tài trợ này so với giai đoạn tài trợ hạt giống.

Các công ty ngày càng có xu hướng sử dụng hình thức huy động vốn từ cộng đồng bằng cổ phần (equity crowdfunding) để tạo vốn với vai trò là một phần của vòng tài trợ Series A. Một phần lý do của việc này là thực tế là nhiều công ty, ngay cả những công ty đã giành được tài trợ vốn hạt giống thành công, cũng có xu hướng không giành được thêm được sự quan tâm của các nhà đầu tư.

Thật vậy, chưa tới một nửa số công ty được nhận tài trợ hạt giống cũng sẽ tiếp tục gọi vốn ở vòng Series A.

Tài trợ vòng Series B

Các vòng Series B đều nhằm mục đích đưa doanh nghiệp lên một tầm cao mới, vượt qua giai đoạn phát triển. Các nhà đầu tư giúp các công ty khởi nghiệp đạt được điều đó bằng cách mở rộng phạm vi thị trường.

Trong tài trợ Series A, các nhà đầu tư không chỉ tìm kiếm những ý tưởng tuyệt vời. Thay vào đó, họ tìm kiếm những công ty có ý tưởng tuyệt vời cũng như chiến lược mạnh mẽ để biến ý tưởng đó thành một công việc kinh doanh thành công, hái ra tiền. Vì lý do này, các công ty trải qua các vòng tài trợ Series A thường được định giá lên tới 23 triệu USD.

Các nhà đầu tư tham gia vào vòng Series A đến từ các công ty đầu tư mạo hiểm truyền thống hơn. Các công ty đầu tư mạo hiểm nổi tiếng tham gia tài trợ Series A bao gồm Sequoia Capital, Benchmark Capital, Greylock và Accel Partners.

Ở giai đoạn này, các nhà đầu tư cũng thường tham gia vào một quy trình mang tính chính trị hơn. Việc một số công ty đầu tư mạo hiểm dẫn đầu nhóm là điều bình thường. Trên thực tế, một nhà đầu tư duy nhất có thể đóng vai trò như một "mỏ neo". Khi một công ty đã có được nhà đầu tư đầu tiên, thì việc thu hút thêm các nhà đầu tư cũng dễ dàng hơn. Các nhà đầu tư thiên thần cũng đầu tư vào giai đoạn này, nhưng họ có xu hướng ít ảnh hưởng hơn trong vòng tài trợ này so với giai đoạn tài trợ hạt giống.

Các công ty ngày càng có xu hướng sử dụng hình thức huy động vốn từ cộng đồng bằng cổ phần (equity crowdfunding) để tạo vốn với vai trò là một phần của vòng tài trợ Series A. Một phần lý do của việc này là thực tế là nhiều công ty, ngay cả những công ty đã giành được tài trợ vốn hạt giống thành công, cũng có xu hướng không giành được thêm được sự quan tâm của các nhà đầu tư.

Thật vậy, chưa tới một nửa số công ty được nhận tài trợ hạt giống cũng sẽ tiếp tục gọi vốn ở vòng Series A.

Tài trợ vòng Series B

Các vòng Series B đều nhằm mục đích đưa doanh nghiệp lên một tầm cao mới, vượt qua giai đoạn phát triển. Các nhà đầu tư giúp các công ty khởi nghiệp đạt được điều đó bằng cách mở rộng phạm vi thị trường.

Các công ty đã trải qua các vòng tài trợ hạt giống và Series A đã phát triển cơ sở người dùng đáng kể và chứng minh cho các nhà đầu tư thấy rằng họ đã chuẩn bị cho thành công ở quy mô lớn hơn. Nguồn vốn Series B được sử dụng để phát triển công ty để có thể đáp ứng các mức nhu cầu này.

Việc xây dựng một sản phẩm chiến thắng và phát triển đội ngũ đòi hỏi phải có được những nhân tài chất lượng. Tăng cường phát triển kinh doanh, bán hàng, quảng cáo, công nghệ, hỗ trợ và nhân viên làm tiêu tốn một công ty một lượng ngân sách. Số vốn ước tính trung bình được huy động trong một vòng Series B là khoảng 33 triệu USD. Các công ty trải qua vòng tài trợ Series B đã được thành lập tốt và việc định giá của các công ty này có xu hướng phản ánh điều đó; hầu hết các công ty Vòng B có định giá từ khoảng 30 đến 60 triệu USD, với mức trung bình là 58 triệu USD.

Series B có vẻ giống với Series A về quy trình và những người tham gia chính. Vòng B thường được dẫn dắt bởi nhiều nhân vật giống như vòng trước đó, bao gồm một nhà đầu tư chủ chốt chính giúp thu hút các nhà đầu tư khác. Sự khác biệt của Series B là có thêm một làn sóng mới các công ty đầu tư mạo hiểm khác chuyên đầu tư vào giai đoạn sau.

Vòng Series C

Việc xây dựng một sản phẩm chiến thắng và phát triển đội ngũ đòi hỏi phải có được những nhân tài chất lượng. Tăng cường phát triển kinh doanh, bán hàng, quảng cáo, công nghệ, hỗ trợ và nhân viên làm tiêu tốn một công ty một lượng ngân sách. Số vốn ước tính trung bình được huy động trong một vòng Series B là khoảng 33 triệu USD. Các công ty trải qua vòng tài trợ Series B đã được thành lập tốt và việc định giá của các công ty này có xu hướng phản ánh điều đó; hầu hết các công ty Vòng B có định giá từ khoảng 30 đến 60 triệu USD, với mức trung bình là 58 triệu USD.

Series B có vẻ giống với Series A về quy trình và những người tham gia chính. Vòng B thường được dẫn dắt bởi nhiều nhân vật giống như vòng trước đó, bao gồm một nhà đầu tư chủ chốt chính giúp thu hút các nhà đầu tư khác. Sự khác biệt của Series B là có thêm một làn sóng mới các công ty đầu tư mạo hiểm khác chuyên đầu tư vào giai đoạn sau.

Vòng Series C

Các doanh nghiệp lọt vào các vòng gọi vốn Series C đã khá thành công. Những công ty này tìm kiếm thêm nguồn vốn để giúp họ phát triển các sản phẩm mới, mở rộng sang các thị trường mới, hoặc thậm chí mua lại các công ty khác. Trong các vòng Series C, các nhà đầu tư bơm vốn vào phần thu lợi nhuận các doanh nghiệp thành công, với nỗ lực nhận lại hơn nhiều lần số tiền đó. Tài trợ Series C tập trung vào việc mở rộng quy mô công ty, phát triển nhanh nhất và thành công nhất có thể.

Cách khả thi để mở rộng quy mô một công ty có thể là mua lại một công ty khác. Hãy tưởng tượng một công ty khởi nghiệp giả định tập trung vào việc tạo ra các sản phẩm thay thế cho thịt dành cho người ăn chay. Nếu công ty này đạt tới vòng tài trợ Series C, nó có lẽ đã đạt được thành công chưa từng có khi bán sản phẩm của mình tại Mỹ. Doanh nghiệp đó có thể đã đạt được mục tiêu xuyên đại dương. Nhờ sự tự tin từ việc nghiên cứu thị trường và lập kế hoạch kinh doanh, các nhà đầu tư tin tưởng một cách hợp lý rằng việc kinh doanh này sẽ hoạt động tốt ở Châu Âu.

Có thể startup ăn chay này sẽ có đối thủ đang chiếm thị phần lớn. Đối thủ cạnh tranh cũng có một lợi thế cạnh tranh mà công ty khởi nghiệp có thể hưởng lợi từ đó. Các nhà đầu tư và người sáng lập đều tin rằng việc sáp nhập sẽ là một mối quan hệ hợp tác đồng tâm. Trong trường hợp này, nguồn vốn Series C có thể được sử dụng để mua một công ty khác.

Khi hoạt động ít rủi ro hơn, nhiều nhà đầu tư tham gia hơn. Trong Vòng Series C, các nhóm như quỹ phòng hộ, ngân hàng đầu tư, công ty cổ phần tư nhân và các nhóm thị trường thứ cấp lớn đi kèm với loại hình nhà đầu tư được đề cập ở trên. Lý do là công ty đã chứng tỏ mình có một mô hình kinh doanh thành công; những nhà đầu tư mới này hợp tác với kỳ vọng đầu tư một số tiền đáng kể vào các công ty vốn đã phát triển mạnh như một phương tiện giúp đảm bảo vị trí lãnh đạo doanh nghiệp của chính họ.

Thông thường nhất, một công ty sẽ kết thúc huy động vốn cổ phần bên ngoài của mình với Vòng Series C. Tuy nhiên, một số công ty cũng có thể tiếp tục với các vòng gọi vốn Series D và thậm chí là Series E. Tuy nhiên, những công ty đạt được khoản tài trợ lên đến hàng trăm triệu đô la thông qua các vòng Series C thường được chuẩn bị để tiếp tục phát triển trên quy mô toàn cầu. Nhiều công ty trong số này sử dụng nguồn vốn Series C để giúp nâng cao giá trị của họ trước khi IPO. Tại thời điểm này, các công ty thường được định giá trong khoảng 118 triệu USD, mặc dù một số công ty tới Vòng tài trợ Series C có thể có mức định giá cao hơn nhiều. Các công ty tham gia vào Vòng gọi vốn Series C phải có cơ sở khách hàng vững chắc, nguồn doanh thu và lịch sử tăng trưởng đã được chứng minh.

Các công ty tiếp tục vòng tài trợ Series D có xu hướng làm như vậy bởi vì họ đang tìm kiếm động lực cuối cùng trước khi IPO hoặc, có thể là vì họ chưa đạt được các mục tiêu mà họ đã đề ra trong quá trình gọi vốn vòng Series C.

Cách khả thi để mở rộng quy mô một công ty có thể là mua lại một công ty khác. Hãy tưởng tượng một công ty khởi nghiệp giả định tập trung vào việc tạo ra các sản phẩm thay thế cho thịt dành cho người ăn chay. Nếu công ty này đạt tới vòng tài trợ Series C, nó có lẽ đã đạt được thành công chưa từng có khi bán sản phẩm của mình tại Mỹ. Doanh nghiệp đó có thể đã đạt được mục tiêu xuyên đại dương. Nhờ sự tự tin từ việc nghiên cứu thị trường và lập kế hoạch kinh doanh, các nhà đầu tư tin tưởng một cách hợp lý rằng việc kinh doanh này sẽ hoạt động tốt ở Châu Âu.

Có thể startup ăn chay này sẽ có đối thủ đang chiếm thị phần lớn. Đối thủ cạnh tranh cũng có một lợi thế cạnh tranh mà công ty khởi nghiệp có thể hưởng lợi từ đó. Các nhà đầu tư và người sáng lập đều tin rằng việc sáp nhập sẽ là một mối quan hệ hợp tác đồng tâm. Trong trường hợp này, nguồn vốn Series C có thể được sử dụng để mua một công ty khác.

Khi hoạt động ít rủi ro hơn, nhiều nhà đầu tư tham gia hơn. Trong Vòng Series C, các nhóm như quỹ phòng hộ, ngân hàng đầu tư, công ty cổ phần tư nhân và các nhóm thị trường thứ cấp lớn đi kèm với loại hình nhà đầu tư được đề cập ở trên. Lý do là công ty đã chứng tỏ mình có một mô hình kinh doanh thành công; những nhà đầu tư mới này hợp tác với kỳ vọng đầu tư một số tiền đáng kể vào các công ty vốn đã phát triển mạnh như một phương tiện giúp đảm bảo vị trí lãnh đạo doanh nghiệp của chính họ.

Thông thường nhất, một công ty sẽ kết thúc huy động vốn cổ phần bên ngoài của mình với Vòng Series C. Tuy nhiên, một số công ty cũng có thể tiếp tục với các vòng gọi vốn Series D và thậm chí là Series E. Tuy nhiên, những công ty đạt được khoản tài trợ lên đến hàng trăm triệu đô la thông qua các vòng Series C thường được chuẩn bị để tiếp tục phát triển trên quy mô toàn cầu. Nhiều công ty trong số này sử dụng nguồn vốn Series C để giúp nâng cao giá trị của họ trước khi IPO. Tại thời điểm này, các công ty thường được định giá trong khoảng 118 triệu USD, mặc dù một số công ty tới Vòng tài trợ Series C có thể có mức định giá cao hơn nhiều. Các công ty tham gia vào Vòng gọi vốn Series C phải có cơ sở khách hàng vững chắc, nguồn doanh thu và lịch sử tăng trưởng đã được chứng minh.

Các công ty tiếp tục vòng tài trợ Series D có xu hướng làm như vậy bởi vì họ đang tìm kiếm động lực cuối cùng trước khi IPO hoặc, có thể là vì họ chưa đạt được các mục tiêu mà họ đã đề ra trong quá trình gọi vốn vòng Series C.

Kết luận

Hiểu được sự khác biệt giữa các vòng huy động vốn này sẽ giúp bạn hiểu về khởi nghiệp và đánh giá triển vọng kinh doanh. Các vòng tài trợ khác nhau hoạt động về cơ bản giống nhau; các nhà đầu tư cung cấp tiền mặt để đổi lại cổ phần trong doanh nghiệp. Giữa các vòng, các nhà đầu tư thường đưa ra các yêu cầu hơi khác nhau đối với công ty khởi nghiệp.

Hồ sơ của mỗi công ty khác nhau trong từng trường hợp điển hình nhưng nhìn chung thường có mức độ rủi ro và trưởng thành khác nhau ở mỗi giai đoạn tài trợ. Tuy nhiên, các nhà đầu tư hạt giống và các nhà đầu tư Series A, B và C đều giúp ý tưởng trở thành hiện thực. Tài trợ theo chuỗi cho phép các nhà đầu tư hỗ trợ các doanh nhân với số vốn thích hợp để thực hiện ước mơ của họ, và cùng để đạt được lợi nhuận khi startup được IPO./.

Hiểu được sự khác biệt giữa các vòng huy động vốn này sẽ giúp bạn hiểu về khởi nghiệp và đánh giá triển vọng kinh doanh. Các vòng tài trợ khác nhau hoạt động về cơ bản giống nhau; các nhà đầu tư cung cấp tiền mặt để đổi lại cổ phần trong doanh nghiệp. Giữa các vòng, các nhà đầu tư thường đưa ra các yêu cầu hơi khác nhau đối với công ty khởi nghiệp.

Hồ sơ của mỗi công ty khác nhau trong từng trường hợp điển hình nhưng nhìn chung thường có mức độ rủi ro và trưởng thành khác nhau ở mỗi giai đoạn tài trợ. Tuy nhiên, các nhà đầu tư hạt giống và các nhà đầu tư Series A, B và C đều giúp ý tưởng trở thành hiện thực. Tài trợ theo chuỗi cho phép các nhà đầu tư hỗ trợ các doanh nhân với số vốn thích hợp để thực hiện ước mơ của họ, và cùng để đạt được lợi nhuận khi startup được IPO./.

nguồn:Theo https://www.investopedia.com/

Ý kiến bạn đọc

Bạn cần đăng nhập với tư cách là Thành viên chính thức để có thể bình luận

Danh mục

Thống kê truy cập

- Đang truy cập21

- Máy chủ tìm kiếm5

- Khách viếng thăm16

- Hôm nay4,397

- Tháng hiện tại97,833

- Tổng lượt truy cập3,113,662